Начала работу Юридическая служба Творческого объединения «Отечественные записки». Подробности в разделе «Защита прав».

Уважаемые читатели и авторы.

Концентрация собственности и корпоративный ландшафт современной мировой экономики

Процесс распределения капитала — как между отдельными фирмами, так и внутри них — является центральным элементом капитализма как экономической системы. Главным препятствием, неизбежно встающим на пути движения капитала (говоря более конкретно — на пути превращения сбережений в инвестиции), оказывается отсутствие доверия. Отсюда — критический вопрос, от решения которого в конечном счете зависят перспективы развития любой экономики: кому владельцы сбережений могли бы доверить их для выгодного помещения? Существуют ли агенты, способные распорядиться ими разумно и честно, и если существуют, то кто они — профессиональные менеджеры, крупные предприниматели, банкиры, политики, государственные чиновники…? Если доверия нет ни к кому, то значительная часть накоплений остается без движения: ее «зарывают в землю» в переносном, а иногда и в буквальном смысле слова.

Уверенным, что сбережения не будут потрачены впустую или вообще похищены, может быть лишь тот, кто, во-первых, располагает эффективными рычагами воздействия на тех, в чьи руки он передает сбережения, и кто, во-вторых, обладает надежной и непрерывно обновляемой информацией о том, как они используются. В самом общем смысле систему корпоративного управления (corporate governance) можно было бы определить как набор институциональных механизмов (средства контроля плюс каналы информации), способствующих перетоку сбережений от их владельцев к тем, кто знает, как лучше ими распорядиться.

Насколько эффективно осуществляется перераспределение капитала между фирмами и внутри них, во многом зависит от того, какую структуру собственности они имеют — дисперсную или высококонцентрированную. Здесь необходимо сделать одно терминологическое уточнение. Как видно из названия статьи, ни концентрация производства, ни концентрация богатства не входят в круг рассматриваемых в ней проблем. Речь идет именно о концентрации собственности, т.е.о распределении акционерного капитала между различными владельцами внутри отдельных компаний. Чем больше доля акций, принадлежащая крупнейшему собственнику или группе из нескольких крупнейших собственников компании, тем выше концентрация собственности. Нас будет интересовать вопрос: как концентрация собственности влияет на поведение различных групп экономических агентов и конечные результаты деятельности компаний? Является ли она фактором, способствующим повышению экономической эффективности, или, напротив, фактором, вызывающим ее снижение?

Эволюция представлений

Как известно, начало систематической разработке данного раздела экономических исследований положила классическая работа А. Берли и Г. Минза «Современная корпорация и частная собственность»[1]. В ней был сформулирован знаменитый тезис об отделении собственности от контроля, из которого следовало, что деконцентрация собственности способна порождать множество трудноразрешимых проблем и резко отрицательно сказываться на экономической эффективности. В условиях распыленной акционерной собственности деятельность наемных менеджеров становится фактически бесконтрольной и они получают возможность преследовать свои личные интересы в ущерб интересам акционеров — работать с низкой отдачей, неоправданно завышать собственное вознаграждение, ввязываться в амбициозные убыточные проекты и т. д. В изображении Берли и Минза современная корпорация представала в виде крупной фирмы с множеством разрозненных мелких акционеров и горсткой всесильных, никому не подотчетных менеджеров, узурпировавших право на принятие решений и распоряжающихся чужим богатством по собственному усмотрению.

Хотя в последующие десятилетия само понятие современной корпорации, введенное Берли и Минзом, получило широкое признание, их центральный тезис об отделении собственности от контроля не был принят безоговорочно и начал подвергаться всевозможным корректировкам, уточнениям и дополнениям. Исследователи сосредоточили свои усилия на выявлении институциональных механизмов, которые были бы способны, несмотря на отделение собственности от контроля, дисциплинировать поведение наемных менеджеров в интересах собственников. Как оказалось, к числу таких механизмов относятся: возможность привлечения менеджеров к судебной ответственности за недобросовестное исполнение своих обязательств; контроль со стороны Советов директоров; активное участие в выработке и принятии важнейших для компании решений крупных инвесторов (прежде всего — институциональных), сосредоточивших в своих руках значительные пакеты акций; мониторинг со стороны банков, выступающих по отношению к корпорациям в роли кредиторов; практика голосования по доверенности, позволяющая мелким акционерам объединять свои усилия и получать большинство голосов на общих собраниях; рынок менеджериального труда, конкуренция на котором может служить действенным ограничителем оппортунистического поведения менеджеров; использование стимулирующих схем вознаграждения высших управляющих (включая опционы на выкуп ими акций при достижении корпорациями высоких экономических результатов); рынок поглощений, где акции компаний, которыми руководят недобросовестные или недостаточно компетентные менеджерские команды, скупаются охотниками-рейдерами, а затем, после реструктуризации компании, вновь выносятся на рынок; внедрение в сознание будущих менеджеров в процессе их подготовки в бизнес-школах этических норм, ориентированных на защиту интересов акционеров, и др. Считается, что особое место среди этих разнообразных дисциплинирующих инструментов принадлежит рынку поглощений. Необходимо оговориться, что его дисциплинирующий эффект связан не столько с реально проводимыми поглощениями (дисциплинирование ex post), число которых мо жет быть невелико, сколько с самим фактом существования подобной угрозы (дисциплинирование ex ante), с которой так или иначе приходится считаться руководителям любых компаний.

И все же конечный вывод, следовавший из этих исследований, состоял в том, что тезис Берли и Минза сохраняет силу при наличии любых, даже самых совершенных институтов корпоративного управления. Хотя дисциплинирующие механизмы, перечисленные выше, могут значительно снижать риск менеджериального оппортунизма, они не в состоянии устранить его полностью, поскольку их использование в свою очередь требует немалых издержек.

Первую волну исследований, посвященных проблемам корпоративного управления, отличал явно выраженный «американоцентризм». Поскольку они строились почти исключительно на материале США, это было в каком-то смысле неизбежно. Неявно подразумевалось, что во всем мире системы корпоративного управления устроены примерно одинаково, так что проблемы, характерные для корпоративного сектора США, имеют универсальную значимость. Этот односторонний подход стал преодолеваться лишь постепенно, в 1970–1980-е годы, когда в поле зрения исследователей попали две другие крупнейшие экономики мира — Германии и Японии. Анализ показал, что большинство ведущих компаний этих стран мало походят на «современную корпорацию» в изображении Берли и Минза. Ядром германской системы корпоративного управления выступают крупнейшие банки, японской — бизнесгруппы (кейрецу), также строящиеся вокруг банков. И поскольку в тот период казалось, что Германия и Япония развиваются намного успешнее, чем США, трудно было избежать искушения и не связать различия в экономических достижениях с различиями в национальных моделях корпоративного управления. Множество монографий и журнальных статей были посвящены доказательству, что американские акционеры близоруки и руководствуются исключительно краткосрочными спекулятивными мотивами, тогда как дальновидные немецкие и японские инвесторы вдохновляются интересами долгосрочного развития своих компаний; что банки (в силу их профессиональной компетенции) не только являются более надежными поставщиками инвестиционных ресурсов по сравнению с рынком капитала, но и эффективнее «контролируют» деятельность менеджмента и т. п. В моду вошли рассуждения о том, что США пора брать уроки у Германии и Японии и перестраивать свою систему корпоративного управления, ориентируясь на их опыт. В противном случае в глобальной конкуренции на мировом рынке их ждет неминуемое поражение.

Однако на рубеже 1980–1990-х годов, когда Германия и Япония попали в затяжную полосу экономических неудач, эта мода стала быстро сходить на нет. Новая консенсусная точка зрения, утвердившаяся в первой половине 1990-х годов, была выражена в знаменитом обзоре по проблемам корпоративного управления А. Шляйфера и Р. Вишни[2]. В нем был сформулирован тезис, который можно было бы назвать «тезисом об эквивалентности». После детального анализа национальных особенностей систем корпоративного управления в США, Германии и Японии авторы обзора приходили к заключению, что с точки зрения эффективности их следует считать приблизительно равноценными. Ни одна из них не обладает какими-то абсолютными преимуществами по сравнению с двумя другими. У каждой есть свои плюсы и минусы, но конечные результаты их деятельности вполне сопоставимы.

В подтверждение своего вывода Шляйфер и Вишни апеллировали к идее институциональной конкуренции. Предположим, что та или иная модель на порядок эффективнее остальных. В таком случае мы вправе были бы ожидать, что под давлением сил конкуренции менее успешные системы начнут сдвигаться в направлении более успешной, перенимая наиболее важные элементы ее институционального устройства. Однако на практике подобной конвергенции не наблюдалось. В течение многих десятилетий все три сравниваемые модели двигались по своим собственным траекториям, без видимых попыток с них сойти. Это, по мнению Шляйфера и Вишни, доказывало, что они, при всех несомненных различиях, в конечном счете работали одинаково хорошо — или, если угодно, одинаково плохо.

Примерно тогда же британскими исследователями Дж. Франксом и К. Майером была предложена обобщающая формула, которая в сжатом виде выражала главные отличительные характеристики организации корпоративного сектора в США, Германии и Японии[3]. Три признака рассматривались в качестве ключевых: 1) какой из внешних источников финансирования инвестиций является ведущим; 2) где сосредоточен контроль; 3) на чьи интересы преимущественно ориентирована вся деятельность корпораций. Согласно Франксу и Майеру, англосаксонская модель корпоративного управления — это модель с доминированием рынка капитала, контролем со стороны аутсайдеров и ориентацией на интересы акционеров (stockholders). Соответственно альтернативная модель, действующая в Германии и Японии, описывалась ими как модель с доминированием банков, контролем со стороны инсайдеров и ориентацией на интересы стейкхолдеров (stakeholders) — более широкого круга агентов, включающего помимо собственников компаний также и их работников, поставщиков, потребителей, представителей местных сообществ и т. д. Формула Франкса — Майера быстро завоевала популярность и в литературе, посвященной сравнительному анализу национальных систем корпоративного управления, она продолжает широко использоваться до сих пор.

Однако уже во второй половине 1990-х годов консенсусные представления, сложившиеся в предшествующий период, подверглись радикальному пересмотру. Можно говорить, что произошел настоящий концептуальный прорыв. И дело не только в том, что трудности, с которыми столкнулись экономики Германии и Японии, продолжали нарастать и в них наметился несомненный сдвиг в сторону англосаксонской модели корпоративного управления[4]. Гораздо важнее, что в поле зрения исследователей наконец попали большие массивы данных, относящихся к разным странам, благодаря чему стало ясно, что в действительности мир корпоративного управления выглядит далеко не так, как казалось раньше[5]. Многое из того, что воспринималось как общее правило, на деле оказалось редчайшим исключением.

Суть этого прорыва можно пояснить, взяв за отправную точку формулу Франкса — Майера. В свете новых представлений стало ясно, что разграничительные признаки, из которых она исходит, являются производными от более важного и фундаментального фактора. Этот фактор — концентрация собственности.

Базовые модели

Новейшие исследования, опираясь на этот основополагающий критерий, выделяют две базовые модели крупной корпорации. Во-первых, это корпорация с распыленной собственностью, или, в иных терминах, с широким владением акциями – модель W (the widely-held corporation model). Речь по существу идет о «современной корпорации» Берли — Минза, контролируемой профессиональными менеджерами с лояльным им Советом директоров и пассивной массой мелких акционеров. Во-вторых, это корпорация с концентрированной собственностью, или, в иных терминах, с доминирующими собственникамиблокхолдерами — модель B (the blockholder model). В этом случае речь идет о корпорации, контролируемой крупными собственниками, которые имеют возможность по собственному усмотрению формировать Совет директоров (при необходимости возглавляя его), а также назначать и менять высших менеджеров. Кто в таких корпорациях выступает в роли контролирующих собственников? Чаще всего — богатые семьи (отсюда термин — «семейный капитализм»), реже — государство, еще реже — финансовые институты или другие нефинансовые корпорации.

Если говорить об ареалах распространения моделей W и B, то для первой — это англосаксонские страны, для второй — практически весь остальной мир. Вот как описывается мировой корпоративный ландшафт в недавнем исследовании Национального бюро экономических исследований США, посвященном сравнительному анализу национальных моделей корпоративного управления: «Капитализм начала XXI века представляет собой пеструю смесь экономических систем. В США капитализм — это система, где множество корпораций конкурируют друг с другом за потребителей. Монополии находятся вне закона, хотя защита от них с помощью судов не всегда оказывается надежной. Каждая корпорация имеет генерального директора, который диктует, как правило, пассивному Совету директоров корпоративную политику и стратегию. Действительными собственниками американских крупнейших корпораций являются миллионы акционеров, принадлежащих к среднему классу, но поскольку каждый из них владеет лишь несколькими сотнями или тысячами акций, то в большинстве случаев они остаются дезорганизованными и бессильными. Лишь немногие институциональные инвесторы аккумулируют настолько большие пакеты акций крупных фирм (от 3 до 5%), что их голоса обретают достаточную громкость и начинают проникать в зал заседаний Совета директоров. Генеральные директора корпораций пользуются предоставленной им огромной властью (вплоть до злоупотребления ею) исходя из своих личных политических, социальных и экономических убеждений. В большей части всего остального мира капитализм — это система, где горстка неимоверно богатых семей контролирует почти все крупнейшие корпорации страны, а иногда и ее правительство в придачу. Конкуренция, как правило, остается миражем, ибо только несколько крупных корпораций являются по-настоящему независимыми. Профессиональные менеджеры нанимаются, чтобы обслуживать интересы олигархиче ских семейных династий, которые ревностно оберегают имеющуюся у них власть, подчас с большим ущербом для экономики своих стран»[6].

Важные дополнительные штрихи в эту картину вносят системы корпоративного управления, действующие в Германии и Японии. Дело в том, что в системе координат W/B они не поддаются однозначной классификации (об этом мы еще будем говорить) и предстают как своего рода уникумы, почти не имеющие аналогов в других частях мира (сходная с ними модель действует, пожалуй, лишь в Нидерландах).

Если говорить о наиболее фундаментальном расхождении между моделями W и B, то оно прямо вытекает из неодинакового уровня концентрации собственности. Именно этим определяется, какой тип конфликтов оказывается для них основным. В одном случае это конфликт между акционерами и наемными менеджерами, в другом — между блокхолдерами и всеми остальными акционерами. В рамках модели W речь идет о некомпетентности или оппортунистическом поведении профессиональных менеджеров, в рамках модели В — о некомпетентности или оппортунистическом поведении крупнейших акционеров. В первой существует риск экспроприации богатства инвесторов со стороны наемных менеджеров, во второй — риск его экспроприации со стороны доминирующих собственников. В известных пределах эти конфликты являются взаимопогашающимися: можно ожидать, что по мере нарастания концентрации собственности острота первого должна ослабевать, тогда как второго — усиливаться. Иными словами, между издержками, которые здесь возникают, может существовать определенный trade-off: чем больше одни, тем меньше другие, и наоборот[7].

Проблема «окапывания»

В более общей теоретической перспективе, однако, оба эти конфликта можно рассматривать как разновидности одной и той же фундаментальной проблемы — проблемы «окапывания» (entrenchment). В режиме W «окапывающимися» оказываются профессиональные менеджеры, а в режиме В — блокхолдеры (чаще всего — богатые семьи). В современной теории корпоративного управления проблема entrenchment’a занимает центральное место[8]. Несколько утрируя, можно даже сказать, что в конечном счете смысл различных механизмов корпоративного управления как раз и состоит в том, чтобы способствовать ее решению.

Выдвижение на первый план проблемы entrenchment’a заставило исследователей обратить пристальное внимание на разнообразные защитные средства, к которым могут прибегать «окопавшиеся» агенты. Задача, на решение которой направлены усилия наемных менеджеров в рамках модели W, — обеспечить контроль за деятельностью компании при отсутствии сколько-нибудь значимой собственности, принадлежащей лично им. Задача, на решение которой направлены усилия блокхолдеров в рамках модели В, — привлечь средства «публики» (потенциальных мелких акционеров), не выпустив бразды правления из своих рук[9].

Методы, которые могут способствовать достижению этих целей, разнообразны. В режиме W — это введение ограничений на передачу голосов от одних акционеров к другим; установление пределов на максимальное количество голосующих акций, с которым может участвовать на общих собраниях отдельный акционер, и т. д. В режиме В — это перекрестное владение акциями; выпуск акций с неравным количеством голосов (т. е. отступления в бoльшую или меньшую сторону от принципа «одна акция — один голос»); выстраивание пирамидальных холдинговых структур с широким основанием и узкой вершиной (когда, например, созданная неким предпринимателем фирма Х, являющаяся его 100-процентной личной собственностью, учреждает дочернюю компанию Y, в капитале которой ее доля составляет 51%; Y в свою очередь учреждает внучатую компанию Z, в капитале которой ее доля также составляет 51%, и т. д.).

Как показывает опыт, наиболее распространенным и наиболее действенным орудием «окапывания» в рамках модели В являются пирамидальные структуры. Их создание позволяет формировать разветвленные, многоуровневые бизнесгруппы, в которых собственники, находящиеся на вершине пирамиды, получают возможность распоряжаться огромным капиталом, во много раз превосходящим их личные вложения. Концентрация собственности и организация крупного биз неса на групповой основе оказываются, таким образом, тесно взаимосвязаны. Действительно, в странах с распыленной структурой собственности большинство ведущих компаний действуют самостоятельно, сохраняя внегрупповой статус.

Условно в проблеме «окапывания» можно выделить три основных аспекта. Первый — «статический». Речь идет о потерях, связанных с невозможностью быстро идентифицировать неэффективных и недобросовестных менеджеров или неэффективных и недобросовестных блокхолдеров и сменить их на более эффективных и добросовестных. Каких грандиозных размеров могут достигать эти потери в рамках модели W и в рамках модели В, наглядно показывают недавние скандалы с американской корпорацией «Энрон» и с итальянской компанией «Пармалат».

Второй аспект — «динамический». Он связан с тем, что «окопавшиеся» агенты оказываются заинтересованы в недопущении на рынок капитала новых перспективных компаний, которые могли бы вступить с ними в конкуренцию за сбережения публики. Суть этого эффекта удачно выражена в названии недавней книги двух американских экономистов — «Спасти капитализм от капиталистов»[10]. Дело в том, что для «старых» крупных компаний поступление средств за счет дополнительного выпуска акций имеет обычно второстепенное значение (главным источником финансирования инвестиций служит для них нераспределенная прибыль). Однако доступ к рынку капитала имеет жизненно важное значение для «молодых» небольших фирм, которые при успешном первичном размещении своих акций могут одномоментно мобилизовать значительный объем денежных ресурсов и таким образом вырваться на лидирующие позиции в своей отрасли. Но дорогу им может преграждать крупный бизнес предшествующих генераций, заинтересованный в том, чтобы замыкать основные финансовые потоки на себя.

Показателен пример Швеции[11]. По имеющимся оценкам, если до начала 1930-х годов доля средств, привлекавшихся шведскими компаниями с рынка капитала (за счет выпуска акций и облигаций), достигала 10% от валовых внутренних капиталовложений, то в последующие десятилетия она снизилась до 1%. Это, естественно, не могло не отразиться на возрастной структуре крупного бизнеса страны. Из 50 крупнейших шведских компаний, действующих в настоящее время, 31 была создана до 1914 года и среди них нет ни одной, которая была бы создана после 1970 года!

И, наконец, крайним проявлением проблемы entrenchment’a можно считать ситуацию, при которой «окопавшиеся» экономические агенты вступают в устойчивые симбиотические отношения с «окопавшимися» политическими агентами. (В марксистских терминах это можно было бы обозначить как «сращивание силы государства с силой монополий».) В результате политико-экономическая система страны приобретает отчетливую олигархическую окраску.

За и против

Какие теоретические аргументы можно выдвинуть в пользу моделей с концентрированной и деконцентрированной собственностью?

Позволяя инвесторам распределять вложения небольшими порциями между акциями различных компаний, модель W обеспечивает условия для эффективной диверсификации риска. Дополнительное снижение риска достигается благодаря существованию высоколиквидного вторичного рынка акций. Стоимость капитала уменьшается, и фирмы получают возможность привлекать его в больших объемах и на лучших для себя условиях; это позволяет им достигать более крупных размеров и реализовывать преимущества, связанные с экономией на масштабе. Модель W предполагает существование конкурентного рынка капитала, а конкурентный рынок капитала является важным фактором поддержания конкуренции на рынках товаров и труда. Кроме того, являясь менее инерционной и более гибкой, она позволяет быстрее и с меньшими трениями осуществлять реструктуризацию компаний. В современных условиях, характеризующихся резкими структурными и технологическими сдвигами, это может становиться очень серьезным, подчас решающим преимуществом[12].

Модель В ограничивает возможности для диверсификации риска, имеет более узкую акционерную базу и менее ликвидный вторичный рынок. Как следствие, стоимость привлечения дополнительного капитала заметно возрастает. Атрофия рынка капитала делает, в свою очередь, более вероятной монополизацию рынков товаров и труда. Вместе с тем в рамках этой модели лояльность акционеров по отношению к «своим» компаниям оказывается выше, что способствует удлинению временного горизонта принимаемых решений, облегчает реализацию проектов с длительными сроками окупаемости и позволяет компаниям с концентрированной собственностью легче переживать «плохие» времена.

Главный недостаток модели W, как уже отмечалось, состоит в том, что власть в компаниях узурпируется наемными менеджерами, которые оказываются фактически неподотчетны собственникам и могут использовать принадлежащие им средства в своих корыстных целях. Теоретически эффективным средством для преодоления оппортунизма менеджеров может служить переход к модели В. В свою очередь, ее главный недостаток, как уже отмечалось, состоит в том, что Советы директоров захватываются блокхолдерами, которые могут действовать исходя из своих интересов в ущерб интересам остальных акционеров. (Например, перекачивать активы компании в свою пользу, используя для этого сделки с трансфертными ценами.) Теоретически эффективным средством для преодоления оппортунизма блокхолдеров может служить переход к модели W.

Как видим, поставленный в абстрактной форме вопрос о предпочтительности того или иного варианта корпоративного управления не имеет однозначного ответа. Все определяется конкретными экономическими, институциональными и технологическими условиями[13]. В зависимости от них иным будет оказываться и оптимальный уровень концентрации собственности: в одних случаях лучших результатов можно ожидать от модели W, в других — от модели B. Этот вывод подтверждается новейшими исследованиями, которые показали, что в разных странах концентрация собственности и тип корпоративного управления могут существенно отличаться друг от друга.

Причины различий

Почему в одних странах преобладают компании с дисперсной структурой собственности, а в других — с высококонцентрированной? Чем объясняются национальные предпочтения, определяющие выбор той или иной модели? По-видимому, решающими здесь являются несколько факторов.

1. Важнейший из них — сам уровень экономического развития. «Прародительницей» любых, более сложных форм организации бизнеса является семейная фирма. Многие страны еще не достигли той стадии экономической зрелости, на которой стали бы возможны столь сложные организационные структуры. Качество институциональной среды остается в них крайне низким. Многие важнейшие институты, необходимые для успешного функционирования рыночной системы (включая институты корпоративного управления), находятся в зачаточном состоянии или вообще отсутствуют. В подобных условиях концентрация собственности становится компенсаторным механизмом, восполняющим многочисленные институциональные пустоты. При низком уровне доверия, слабой контрактной дисциплине, ограниченности и непрозрачности экономической информации, отсутствии независимых судов, ненадежности механизмов инфорсмента, высокой коррупции и т. д. семейные и родственные связи помогают создавать полуавтономную бизнес-среду, в которой оказываются возможны достаточно сложные сделки, рассчитанные на длительную временную перспективу. Когда участники экономического взаимодействия принадлежат к одной семье или одному родственному клану, возрастает уровень доверия, уменьшается риск оппортунистического поведения, повышается действенность неформальных механизмов инфорсмента, снижаются трансакционные издержки. Так устойчивые экономические связи в рамках больших семейных бизнесгрупп могут становиться дополнением или даже заменой дисфункциональных рынков товаров, труда и капитала. В силу этого в странах с малоэффективной экономикой и несовершенными институтами естественно ожидать доминирования модели В.

Существует еще одна причина, почему в таких странах концентрация собственности обычно удерживается на очень высокой отметке. Это — нехватка предпринимательских талантов. В таких условиях концентрация собственности обеспечивает серьезные преимущества: позволить одному талантливому предпринимателю, пользующемуся всеобщим доверием, контролировать большой массив ресурсов, намного выгоднее, чем распылять их среди множества посредственностей с сомнительными нравственными качествами.

2. Однако концентрированная собственность преобладает не только в развивающихся, но и в большинстве развитых стран. Несмотря на высокий уровень экономического развития и хорошо функционирующую систему институтов, в них не наблюдается отделения собственности от контроля в смысле Берли — Минза: структура собственности остается высококонцентрированной. Очевидно, что за этим должны скрываться какие-то иные факторы помимо общего состояния экономической или институциональной среды.

«Правовая» теория корпоративного управления, получившая в последние годы наибольшее признание, связывает вариации в показателях концентрации собственности с особенностями национальных правовых систем, а если говорить более конкретно — с различиями в степени защищенности прав акционеров[14]. В тех странах, где они защищены лучше (США, Великобритания), собственность оказывается распыленной, в тех странах, где они защищены хуже (континентальная Европа), — концентрированной. Отсюда следует, что по мере предоставления акционерам все более широких прав можно ожидать постепенной трансформации модели B в модель W.

Соответственно, «правовая» теория корпоративного управления предсказывает, что между степенью защищенности акционеров и уровнем концентрации собственности должна существовать устойчивая обратная связь. И хотя эконометрические оценки, полученные на основе сопоставительных исследований, вроде бы подтвердили обоснованность этого вывода, дальнейшие исследования, где анализировалось развитие национальных систем права в длительной временной перспективе, показали, что в действительности ситуация намного сложнее. Они продемонстрировали, что многие нормы, защищающие права акционеров, появились в англосаксонских странах совсем недавно; что в более ранние периоды законодательство стран континентальной Европы отражало интересы инвесторов полнее; и, наконец, что даже сейчас по числу гарантий (по крайней мере, формальных), предоставляемых акционерам, некоторые из этих стран не уступают США или Великобритании.

Эти наблюдения побудили сторонников «правовой» теории внести в нее определенные коррективы. В ее модифицированной версии различия моделей корпоративного управления объясняются более фундаментальными причинами — исторической принадлежностью различных национальных систем права к тем или иным правовым традициям. Как известно, в англосаксонских странах исторически сложилась и действует система общего права, тогда как в большей части стран континентальной Европы — система гражданского права (особая правовая традиция сформировалась в скандинавских странах). Согласно новой точке зрения, дело не столько в том, какие конкретные нормы содержит законодательство той или иной страны, сколько в происхождении ее правовой системы. Именно от этого, по мнению сторонников «правовой» теории, зависит практическая деятельность судебных органов. Так, если английские суды общего права служили первоначально орудием в борьбе парламента с притязаниями королевской власти, то на континенте они, напротив, выступали послушными проводниками ее воли. Непредвиденным следствием этих «родовых» отличий стало то, что на практике англосаксонская система общего права оказалась гораздо более «дружественной» по отношению к инвесторам, чем континентальная система гражданского права.

Во-первых, там, где действует система общего права, судебная власть сохраняет намного большую независимость от исполнительной. Во-вторых, если в англосаксонских странах суды при вынесении решений в большей мере склонны исходить из неких общих принципов (т. е. руководствоваться «духом закона»), то в странах континентальной Европы — из толкования многочисленных, сложных и нередко запутанных положений действующего законодательства (т. е. руководствоваться «буквой закона»). В-третьих, в странах с традицией гражданского права суды, как правило, не считают нужным учитывать долговременные последствия принимаемых ими решений — то, какое влияние они могут оказать на поведение участников экономических отношений в будущем. Из-за этих глубинных расхождений, имеющих давние исторические корни, вероятность того, что в конфликтной ситуации суды встанут на сторону «слабых» против «сильных», оказывается в странах континентальной Европы существенно ниже, чем в англосаксонских странах. Соответственно мелкие инвесторы чувствуют себя в них намного менее уверенно. Результаты эконометрического анализа подтверждают существование достаточно четкой корреляции: если в странах с традицией общего права преобладает тенденция к деконцентрации собственности, то в странах с традицией гражданского права — тенденция к ее концентрации.

3. Однако и это объяснение едва ли можно считать исчерпывающим. История практически всех развитых неанглосаксонских стран знает более или менее длительные периоды, когда их системы корпоративного управления выглядели, если можно так выразиться, «американоподобно»: с множеством мелких держателей акций, с достаточно деконцентрированной структурой собственности крупных компаний, с ежегодным выходом на рынок немалого числа новых фирм, осуществлявших первичное размещение своих акций, с активным рынком поглощений, с быстрой ротацией высших менеджеров и т. д. Почему же после наметившегося отхода от модели В они возвращались к ней вновь?

Как свидетельствует история XX века, очень часто подобное развитие событий было обусловлено идеологическими причинами. И если сегодня корпоративный ландшафт в континентальной Европе выглядит принципиально иначе, чем в США или Великобритании, то во многом это объясняется влиянием идей социализма и национализма, под знаком которых прошла большая часть прошлого столетия.

Приход к власти социалистических и националистических сил неизменно сопровождался бурным взлетом концентрации производства, что, во-первых, отвечало их идеологическим пристрастиям и, во-вторых, диктовалось соображениями вполне практического порядка. С одной стороны, они всегда рассматривали крупные корпорации как наиболее передовую форму экономической организации, переход к которой диктуется объективными требованиями технического прогресса. С другой стороны, планировать и регулировать деятельность ограниченного числа компаний-гигантов, состав которых не меняется, намного проще, чем иметь дело с непредсказуемой рыночной стихией.

Если рынок в глазах социалистически и националистически ориентированных политиков был олицетворением «хаоса», то крупные компании — олицетворением «порядка». Питая органическое недоверие к безличным силам конкуренции, они всегда делали ставку на овладение «командными высотами» в экономике — либо путем частичной национализации крупного бизнеса, либо путем установления с ним тесных доверительных отношений (как формальных, так и неформальных). И в том и в другом случае результатом оказывалась консервация концентрированной собственности, которая делала невозможным переход от модели В к модели W. Особенно яркие примеры, подтверждающие эту закономерность, дает бизнес-история таких стран, как Германия, Италия, Япония и Швеция.

4. Сильнейший отпечаток на организацию и функционирование корпоративного сектора неизбежно накладывают особенности политического устройства страны. «Политическая» теория корпоративного управления существует в нескольких версиях.

Одна из них, возможно, самая известная, разработана американским исследователем М. Роу[15]. Роу обратил внимание на то, что концентрация собственности в индустриально развитых странах прямо связана с индексами политической «левизны» партий, находящихся у власти. В странах, где правящими на протяжении многих десятилетий являлись социал-демократические или идеологически родственные им партии, преобладает концентрированная собственность; в странах, где власть никогда не принадлежала социал-демократам или принадлежала им сравнительно короткое время, преобладает деконцентрированная собственность. Есть основания полагать, что тенденция к концентрации собственности может быть коррелятом политического феномена социал-демократии (понимаемой широко — как политическая система, при которой государство активно вмешивается в экономику, осуществляет широкомасштабные перераспределительные программы и при возникновении конфликтов между предпринимателями и профсоюзами всегда встает на сторону последних).

По мнению Роу, социал-демократия создает предпосылки для формирования тройственного союза, состоящего из государства, профсоюзов и менеджмента крупнейших компаний. В чем в первую очередь заинтересованы работники? В избежании риска (поскольку человеческий капитал не поддается диверсификации); в укрупнении своих компаний (поскольку это создает возможности для продвижения по карьерной лестнице); в недопущении сколько-нибудь серьезных реорганизаций (поскольку это грозит потерей рабочих мест). По сути те же цели — сохранение социальной стабильности, расширение занятости, противодействие увольнениям — являются приоритетными для социал-демократических правительств, и именно ими мотивируется обычно то давление, которое они оказывают на бизнес. Наконец, фактически к тому же сводятся и многие стандартные обвинения, предъявляемые наемным менеджерам: что они чрезмерно осторожны при выборе инвестиционных проектов, склонны к строительству корпоративных «империй», стремятся, насколько это возможно, избегать болезненной реструктуризации своих компаний. Таким образом, по многим ключевым пунктам между государством, профсоюзами и наемными менеджерами налицо явная общность интересов.

Как следствие, в условиях социал-демократии резко возрастают агентские издержки, связанные с опасностью бесконтрольного поведения менеджмента, и акционерам становится чрезвычайно трудно гарантировать его лояльность. Ситуация усугубляется тем, что они лишаются доступа ко многим важнейшим механизмам корпоративного управления. Использовать стимулирующие схемы вознаграждения менеджеров оказывается почти невозможно, поскольку это противоречит эгалитарным установкам правящих социал-демократических партий; рынок вынужденных поглощений атрофируется, поскольку его деятельность воспринимается как угроза социальной стабильности; при подготовке будущих менеджеров упор делается не на идею обеспечения максимальной прибыли для акционеров, а на идею социальной ответственности бизнеса и т. д.

В подобной ситуации распыление собственности между множеством анонимных, разобщенных и пассивных акционеров делало бы собственников полностью беззащитными перед триумвиратом государство/профсоюзы/менеджмент. Противовес ему может быть создан только на базе концентрированной собственности. Только крупные собственники, лично участвующие в делах компании, оказываются способны ограничить оппортунистическое поведение наемных менеджеров и обеспечить их лояльность вопреки тому давлению, которое постоянно исходит от государства и профсоюзов[16].

Альтернативная «политическая» теория корпоративного управления также апеллирует к совпадению интересов — но не между государством и менеджментом, а между государством и владельцами крупнейших компаний[17]. В отличие от трактовки Роу социал-демократия рассматривается в ней не как противник, а, напротив, как гарант выживания «окопавшегося» крупного капитала.

Исходным пунктом для этого альтернативного подхода служит тот факт, что с точки зрения собственников, склонных к «окапыванию», различные источники привлечения капитала являются неравноценными. Наименее опасна для них нераспределенная прибыль, относительно безопасны — банковские кредиты и другие долговые инструменты, наиболее опасен — рынок акций, ибо выход на него грозит им размыванием собственности и утратой контроля. Но эти предпочтения практически полностью совпадают с предпочтениями социал-демократических государств, о чем недвусмысленно свидетельствует проводимая ими налоговая и корпоративная политика. Используя различные налоговые инструменты, эти государства активно поощряют финансирование инвестиций за счет нераспределенной прибыли, но жестко ограничивают возможности их финансирования через рынок капитала. В области корпоративного регулирования они не считают нужным запрещать использование таких средств удержания контроля, как создание пирамидальных структур или выпуск акций двойного класса, поскольку это, по их представлениям, стабилизирует отношения собственности и создает благоприятные условия для долгосрочных капиталовложений. Преобладание внутреннего финансирования из нераспределенной прибыли означает, что быстро растут только «старые» компании, а возможность легального использования разнообразных средств защиты означает, что даже в тех случаях, когда эти компании обращаются к внешнему финансированию через рынок капитала, это не ведет к размыванию контроля блокхолдеров. В результате подобной экономической политики крупные компании становятся все крупнее и крупнее, а собственники, которым они принадлежат, «окапываются» все глубже и глубже.

Подведем некоторые итоги. Как мы могли убедиться, эволюция корпоративного управления — это сложный, многогранный процесс. Самые различные факторы — как систематические, так и случайные — действуют здесь одновременно, переплетаясь и накладываясь друг на друга. Не удивительно, что в любой стране организация крупного бизнеса отличается множеством индивидуальных особенностей, которые определяются ее историей, законодательством, структурными характеристиками экономики, политической системой и т. д. Таким обра зом, выбор в пользу той или иной модели корпоративного управления направляется далеко не только соображениями экономической эффективности, понимаемой в узком смысле.

Анализ вклада разнообразных исторических, правовых, идеологических и политических факторов в формирование национальных систем корпоративного управления важен не только сам по себе. Он наглядно показывает, насколько велика в этой области экономических отношений значимость феномена зависимости от пути (path dependence), когда, вступив на определенную траекторию институционального развития, потом бывает чрезвычайно трудно (а подчас и невозможно) с нее сойти. В результате устойчивые, долговременные различия между национальными моделями корпоративного управления очень часто оказываются обусловлены событиями далекого прошлого, не имеющими, на первый взгляд, никакого отношения не только к корпоративному сектору, но и вообще к экономике.

Статистический портрет

Перейдем теперь от слов к цифрам, от качественных описаний к количественным оценкам.

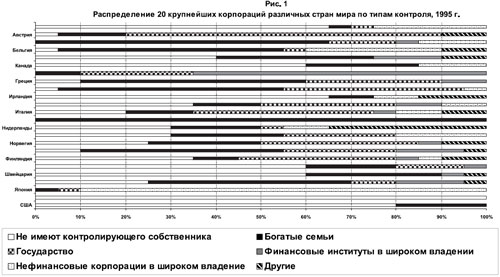

Схематическое представление о том, как выглядит корпоративный ландшафт современной мировой экономики, дает рисунок. На нем представлены результаты исследования различных стран мира, в котором для каждой из них отбирались 20 крупнейших корпораций и затем анализировалось их распределение по типам контроля[18]. Тип контроля определялся исходя из идентичности крупнейшего конечного акционера (т. е. прослеживалась вся цепочка владений — от первичных (номинальных) к конечным (реальным) собственникам). В качестве пороговой принималась величина пакета, равная 20% голосующих акций. Если никто из конечных собственников не обладал 20 и более процентами голосующих акций, то компания квалифицировалась как находящаяся в широком владении. В противном случае она квалифицировалась как имеющая контроли рующих собственников. Выделялись следующие их группы: семьи; государство; финансовые институты, находящиеся в широком владении (т. е. сами не имеющие конечных собственников с 20 и более процентами голосующих акций); нефинансовые корпорации, находящиеся в широком владении (т. е. сами не имеющие собственников с 20 и более процентами голосующих акций); прочие владельцы (благотворительные фонды и т. п.). Из полученных таким образом оценок вырисовывается ряд важных и интересных закономерностей.

Во-первых, становится очевидно, насколько велико разнообразие национальных систем корпоративного управления, какое множество непохожих друг на друга «капитализмов», если можно так выразиться, сосуществуют в современной мировой экономике. Мы убеждаемся, что в каждой стране крупный бизнес организован по-своему, не совсем так или совсем не так, как у соседей.

Во-вторых, вполне отчетливо выявляется исключительность англосаксонской модели корпоративного управления. Единственной страной, где все крупнейшие корпорации имеют деконцентрированную структуру собственности, является Великобритания, но и в других частях англосаксонского мира — США, Канаде, Австралии, Ирландии — этот тип корпораций оказывается ведущим.

В-третьих, не менее отчетливо проступает противоположный полюс, на котором располагаются такие страны, как Мексика или Аргентина. Здесь все или почти все крупнейшие корпорации организованы по принципу семейного бизнеса. Тем самым подтверждается тезис: чем ниже уровень экономического развития страны и чем хуже защищены в ней права собственности, тем больше экономическая власть богатых семей. Вместе с тем мы видим, что во многих европейских странах — Бельгии, Дании, Греции, Португалии, Швеции — значительная часть крупнейших корпораций (иногда преобладающая) также контролируется семьями.

В-четвертых, обращают на себя внимание страны с явной предрасположенностью к государственному капитализму — Австрия, Норвегия, Финляндия. (Оговоримся, что оценки, представленные на рисунке, преуменьшают реальные масштабы распространения государственного капитализма, поскольку не учитывают компаний, которые полностью принадлежат государству и акции которых поэтому не обращаются на рынке.)

В-пятых, подтверждается уникальность германской и японской систем корпоративного управления. В Германии большинство крупнейших корпораций контролируются финансовыми институтами (банками), которые сами находятся в широком владении. Стоит напомнить, что главным орудием, с помощью которого немецким банкам удавалось поддерживать контроль над корпоративным сектором страны, была предоставленная им возможность голосовать акциями мелких держателей без получения от них письменного согласия (только в последние годы эта практика была несколько ограничена)[19]. В Японии основная часть крупного бизнеса находится в собственности нефинансовых корпораций, формально не имеющих контролирующих собственников. В рамках бизнес-групп — кейрецу — компании владеют лишь небольшими пакетами акций друг друга. Однако суммарная доля капитала, принадлежащего всей группе, оказывается столь значительной, что это обеспечивает ее членам надежную защиту от вторжения чужаков, поскольку потенциальные рейдеры лишаются возможности аккумулировать такое количество акций, которое было бы достаточно для захвата контроля и смещения действующей команды менеджеров.

Как хорошо видно из рисунка, Германия и Япония действительно предстают как уникумы: нет ни одной другой страны, где крупный бизнес был бы организован на сходных с ними принципах. Нередко проводят аналогию между бизнесгруппами, действующими в Японии (кейрецу) и Южной Корее (чеболи). Однако при ближайшем рассмотрении эта аналогия оказывается ложной. Казалось бы, и там и там группы, и там и там ядром групп выступают банки, и там и там все строится на личных отношениях и т. д. Но есть одно принципиальное отличие, которое нередко упускают из вида: если в центре корейской системы находятся «окопавшиеся» богатые семьи, то в центре японской (а также германской) — «окопавшиеся» наемные менеджеры. С известной долей преувеличения можно сказать, что японским и германским менеджерам удалось добиться того, о чем их американские коллеги могут только мечтать: почти полной автономии от акционеров и почти стопроцентной защиты от угрозы враждебных поглощений. Если это и группы, то нетрадиционного типа: с деконцентрированной собственностью и с контролем со стороны не блокхолдеров, а профессиональных менеджеров.

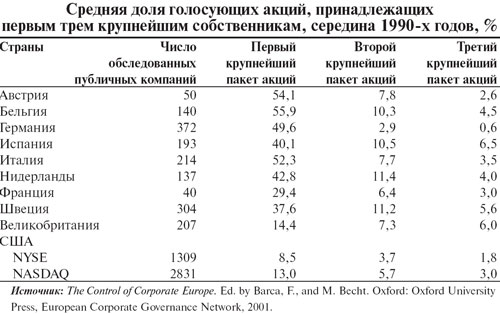

В таблице представлены результаты другого, более представительного исследования, охватившего основную часть корпоративного сектора ведущих стран Запада[20]. Они показывают, какая доля акций сосредоточена у трех первых крупнейших собственников лидирующих компаний этих стран. Из них следует, что в странах континентальной Европы средний размер самого крупного пакета акций либо превышает уровень 50%, либо вплотную к нему приближается. В противоположность этому в США и Великобритании он едва превышает 10%. Другое интересное наблюдение касается того, как быстро убывают показатели концентрации при переходе от первого (самого крупного) к следующим за ним второму и третьему владельцам акций. Оказывается, что не только в странах континентальной Европы, но и в США после первого блокхолдера отмечается резкий обрыв: второй и третий располагают несопоставимо меньшими по сравне нию с ним пакетами акций. Единственная страна, где этого не происходит, – Великобритания. Только в ней доля акций, принадлежащая второму и даже третьему акционерам, не так уж сильно уступает доле акций, принадлежащей первому акционеру. (Даже акционеры, занимающие десятое место, контролируют в среднем свыше 3% голосов.) Естественно, такая структура облегчает блокхолдерам задачу формирования коалиций, способных налаживать эффективный контроль за действиями как менеджмента, так и крупнейших собственников.

* * *

В заключение имеет смысл еще раз вернуться к вопросу о сравнительной эффективности альтернативных моделей корпоративного управления. Как мы пытались показать, не существует каких-либо форм организации хозяйственной деятельности, каких-либо структур собственности, которые обладали бы абсолютными преимуществами перед всеми остальными. Для разных фирм, разных типов экономик, разных исторических периодов наиболее эффективными могут оказываться различные модели корпоративного управления. Но это не значит, что мы не вправе задаться вопросом, какая из них способна давать наилучшие результаты в условиях современной глобальной экономики. Чтобы попытаться ответить на него, нам придется вновь обратиться к идее институциональной конвергенции. Есть ли основания говорить о том, что сегодня в сфере корпоративного управления прослеживается тенденция к постепенному сближению различных национальных моделей?

На наш взгляд, опыт развития мировой экономики последних десятилетий свидетельствует, что определенная, хотя и очень частичная конвергенция действительно происходит и что по большей части она идет в направлении англосаксонской модели. Под действием сил глобальной конкуренции странам с иным устройством корпоративного сектора все чаще приходится заимствовать те или иные ее элементы и инкорпорировать их в свои институциональные системы.

Здесь, однако, необходимо сделать одну существенную оговорку. Наш анализ ограничивался по преимуществу сравнением двух базовых моделей — W и В, что, естественно, является сильным упрощением. В действительности у каждой из них существует множество вариаций, отклоняющихся в том или ином отношении от исходного прототипа. В частности, в рамках модели W можно условно выделить две основные разновидности — американскую и британскую. Главное различие между ними состоит в том, что в американской системе окопавшиеся менеджеры достаточно надежно защищены от риска враждебных поглощений, тогда как для британской характерен чрезвычайно активный рынок поглощений. И именно британскую систему корпоративного управления многие современные исследователи рассматривают как наиболее успешную, рекомендуя ее как образец, на который при проведении реформ корпоративного сектора следовало бы ориентироваться другим странам Западной Европы[21].

Но что по сути представляет собой акт поглощения? Не что иное как переход от дисперсной структуры собственности к концентрированной, от режима W к режиму В! Получается, что британская система корпоративного управления до известной степени сочетает в себе преимущества обеих базовых моделей — как W, так и В. Но это означает, что сам исходный вопрос об эффективности концентрированной или деконцентрированной собственности был сформулирован не вполне корректно. По-видимому, в современных условиях наибольшую экономическую эффективность обеспечивает не просто тот или иной стационарный режим корпоративного управления, а возможность в зависимости от специфических обстоятельств времени и места свободно, с минимальными издержками переключаться из одного режима в другой. Именно к такому общему выводу подводит наш краткий обзор развития теоретических представлений в этой области экономических исследований.

Теперь попробуем вписать в этот теоретический и исторический контекст специфическую модель корпоративного управления, сформировавшуюся в российской экономике в бурные 1990-е годы.

Как известно, непосредственным результатом приватизационной схемы, реализованной в российских условиях, стало рассредоточение акционерного капитала предприятий среди миллионов мелких и мельчайших держателей. Этому способствовали, во-первых, раздача приватизационных ваучеров всем взрослым гражданам страны и, во-вторых, передача основной части акций приватизируемых предприятий трудовым коллективам. Но практически сразу же после этого началась активная консолидация и Россия очень быстро перешла от дисперсной структуры акционерной собственности к высококонцентрированной. По имеющимся оценкам, в настоящее время доля крупнейших акционеров в капитале российских промышленных предприятий составляет в среднем 35–40%. Причем эти оценки относятся к первичным собственникам; если бы у нас были надежные данные о конечных собственниках, цифры наверняка оказались бы намного выше.

Здесь, однако, необходимо отметить специфическую, во многом уникальную черту внутренней организации крупнейших и наиболее успешных российских компаний. Как мы могли убедиться, в большинстве стран мира основой концентрированной собственности служит институт семьи. Российские компании отклоняются от этой модели в одном очень важном отношении. По понятным причинам большинство из них никогда не строились, да и не могли строиться по образцу семейных фирм. Обычно их ядро составляет команда из трех-семи человек, тесно связанных между собой неформальными связями и общим прошлым опытом. По контрасту с семейными фирмами их можно было бы назвать «дружескими» фирмами[22] (некоторые исследователи предпочитают более нейтральный термин — «партнерские» фирмы[23]). В самом деле, члены таких команд обычно знакомы много лет, часто работали друг с другом еще в советские времена, вместе делали первые шаги в бизнесе и являются владельцами сопоставимых по размеру пакетов акций. Похоже, в российских условиях именно такая конфигурация собственности, нащупанная спонтанно, оказывается предпочтительной, как можно заключить из опыта наиболее успешных отечественных корпораций[24].

Эта особенность российского корпоративного сектора имеет серьезные следствия для его будущей эволюции. Если наш диагноз верен, то в средне- и долгосрочной перспективе сложившаяся в России конфигурация собственности мо жет оказаться менее застывшей и устойчивой, чем в странах, где традиционно преобладает концентрированная собственность в виде семейного бизнеса. Институт семьи надолго замораживает и консервирует структуру собственности, ограничивая возможные сдвиги в ней узкими рамками родственного круга. Вроссийских же условиях можно ожидать, что когда первое поколение «грюндеров» (основателей) начнет отходить от дел, они едва ли будут оставлять значительные пакеты акций внутри семей, а станут предлагать их внешним инвесторам (т. е. конвертировать их в более ликвидные активы). Это должно будет способствовать преодолению избыточной концентрации собственности, характерной для нынешнего этапа развития российского корпоративного сектора.

Конечно, такой вариант развития событий не является единственно возможным, и его, следовательно, нельзя считать предопределенным. Так, нельзя исключить, что российские крупные собственники первого поколения, отходя от дел, не станут выносить принадлежащие им пакеты акций на рынок, а начнут предлагать их другим потенциальным блокхолдерам. Однако следующие поколения российских предпринимателей едва ли будут располагать настолько большими финансовыми резервами, чтобы оказаться в состоянии выкупить эти активы. Вполне реальным представляется также сценарий резкой активизации государства, которое может попытаться тем или иным способом установить над высвобождающимися активами свой контроль, направив развитие российской экономики в русло государственного капитализма. Однако маловероятно, что его финансовых и организационных возможностей хватит на то, чтобы «прибрать к рукам» весь этот гигантский массив ресурсов. Наконец, если права инвесторов будут оставаться в России такими же незащищенными, как сейчас, то в этом случае, как предсказывает «правовая» теория корпоративного управления, трудно будет рассчитывать на появление публичных корпораций с деконцентрированной собственностью. И все же, как бы серьезны ни были эти опасения, существуют веские основания полагать, что из-за отсутствия «института большой семьи» «окапывание» в рамках крупных российских компаний не сможет растянуться на много поколений.

Это, на наш взгляд, позволяет надеяться, что движение российской экономики в направлении более открытой, транспарентной и работоспособной системы корпоративного управления может быть достаточно быстрым и энергичным, а ее бизнес-история, вопреки пессимистическим прогнозам большинства аналитиков, — более успешной, чем мы можем сегодня представить.

[1] Berle, A., and G. Means. The Modern Corporation and Private Property. (N. Y.: Macmillan, 1932).

[2] Shleifer, A., and R. Vishny. “A Survey of Corporate Governance”. — Journal of Finance, 52 (1997): 2.

[3] Franks J., and C. Mayer. Corporate Control: A Comparison of Insider and Outsider Systems. (L.: London Business School, Institute of Finance and Accounting, Working Paper, 1994).

[4] В Германии эти институциональные нововведения были достаточно ограниченными, но в Японии они оказались весьма далеко идущими, вызвав очень серьезные изменения в деятельности корпоративного сектора.

[5] La Porta, R., Lopez-di-Silanes, F., and A. Shleifer. “Corporate Ownership Around the World”. — Journal of Finance, 54 (1999): 2.

[6] Morck, R. L., and L. Steier. “The Global History of Corporate Governance” – An Introduction. Cambridge, Mass.: National Bureau of Economic Research, Working Paper 11062.

[7] С одной стороны, чем больший пакет акций сосредоточен в руках крупнейших собственников, тем жестче и эффективнее контроль за деятельностью менеджмента и тем меньше издержки, связанные с его оппортунистическим поведением. С другой стороны, чем больший пакет акций сосредоточен в руках крупнейших собственников, тем труднее контролировать их деятельность другим акционерам и тем больше издержки, связанные с их оппортунистическим поведением.

[8] Jensen, M. C., and W. Meckling. “Theory of the Firm: Managerial Behavior, Agency Costs, and Ownership Structure”. — Journal of Financial Economics, 3 (1976): 2.

[9] В модели В также имеет место отделение собственности от контроля, но только иного типа, чем в модели W. Простейшим примером может служить использование акций двойного класса — скажем, простых и привилегированных. Представим себе фирму, акционерный капитал которой распределяется между контролирующим собственником и остальными акционерами в пропорции 1:9, но при этом все акции, принадлежащие первому, являются голосующими, а все акции, принадлежащие вторым, — неголосующими. В этом случае все права на контроль (control rights) — т. е. на участие в принятии решений — окажутся сконцентрированы в руках единственного акционера, тогда как права на денежный поток (cash flow rights) — т. е. на участие в прибыли — рассредоточены среди всех акционеров компании. Тогда с помощью различных манипуляций (например, трансфертных цен) контролирующий собственник может сделать так, что все выгоды от проектов фирмы будут доставаться ему, притом что основную часть издержек по их финансированию будут нести другие.

[10] Rajan, R. G., and L. Zingales. Saving Capitalism from the Capitalists: Unleashing Power of Financial Markets to Create Wealth and Spread Opportunities. (N. Y.: Crown Business, 2003).

[11] Hogfeldt, P. The History and Policies of Corporate Ownership in Sweden. Cambridge, Mass.: National Bureau of Economic Research, Working Paper 10641.

[12] Кроме того, в рамках модели W разрывается жесткая связь между высшей управленческой деятельностью и наличием богатства, характерная для семейных фирм с концентрированной структурой собственности. Доступ к руководству компаниями получают талантливые менеджеры, не располагающие большим личным состоянием. В результате судьба компаний перестает зависеть от такого непредсказуемого фактора, как передача предпринимательских способностей от основателей бизнес-династий к их потомкам. (Как известно, самая распространенная причина крушения таких династий — утрата наследниками предпринимательского духа и деловых качеств «отцов-основателей».)

[13] Если рыночный механизм отбора действует активно, то можно ожидать, что для каждой конфигурации собственности будет отыскиваться ниша, где ее плюсы максимально перевешивают минусы и где она обладает наибольшими преимуществами по сравнению с альтернативными конфигурациями собственности. Именно с этим связан тот факт, что в любой реальной экономике наблюдается огромное разнообразие форм экономической жизни.

[14] La Porta, R., Lopez-di-Silanes, F., Shleifer, A., and R. Vishny. “Legal Determinants of External Finance”. — Journal of Finance, 52 (1997): 3; La Porta, R., Lopez-di-Silanes, F., Shleifer, A., and R. Vishny. “Law and Finance”. — Journal of Political Economy, 106 (1998): 6; La Porta, R., Lopez-di-Silanes, F., and A. Shleifer. Op. cit., 1999; La Porta, R., Lopez-di-Silanes, F., Shleifer, A., and R. Vishny. “Investor Protection and Corporate Governance”. — Journal of Financial Economics, 59 (2001): 1.

[15] Roe, M. J. Op. cit. Roe, M. J. Political Determinants of Corporate Governance: Political Context, Corporate Impact. (Oxford: Oxford University Press, 2003).

[16] Стоит отметить важное концептуальное различие между «правовой» и «политической» теориями корпоративного управления. Согласно первой, собственность должна оставаться концентрированной до тех пор, пока потенциальные (мелкие) инвесторы не смогут в достаточной мере противостоять оппортунизму блокхолдеров; согласно второй – она должна оставаться концентрированной до тех пор, пока они не смогут в достаточной мере противостоять оппортунизму менеджеров.

[17] Hogfeldt, P. Op. cit

[18] La Porta, R., Lopez-di-Silanes, F., and A. Shleifer. Op. cit., 1999.

[19] Исследования последних лет поставили предполагаемые преимущества банковского капитализма под серьезное сомнение. Они показали, что и в Германии и в Японии роль банковской системы как источника инвестиций и как гаранта хорошего корпоративного управления была сильно преувеличена. Теоретический анализ выявил также некоторые дефекты, внутренне присущие «банко-центричной» модели корпоративного управления. Кредитная функция является основой деятельности банков, так что в первую очередь они оказываются озабочены тем, как обеспечить своевременный возврат выданных кредитов и регулярное получение процентов по ним. Вследствие этого можно ожидать, что: 1) банки будут избегать высокоприбыльных проектов даже с относительно умеренным уровнем риска; 2) будут склонны переинвестировать в материальные активы, которые могут выступать обеспечением при предоставлении кредитов, и недоинвестировать в нематериальные активы (knowledge-based assets); 3) неизбежный отпечаток на принимаемые ими решения будет накладывать конфликт интересов, типичный не только для них, но и для других финансовых институтов. Его суть удачно выразил руководитель одной крупной голландской страховой компании: «Являясь членом Совета директоров какой-либо корпорации, — заметил он, — очень трудно голосовать сегодня против предложений ее менеджеров, если ты знаешь, что завтра с этими же людьми тебе предстоит перезаключать страховой договор». Однако с точки зрения обсуждаемой нами темы важнее другое. Естественно задать вопрос, который мы задавали применительно к нефинансовым корпорациям: а какова структура собственности самих контролирующих банков? (В иных терминах — кто контролирует контролера?) Если она распыленная (т. е. банки контролируют профессиональные менеджеры), то можно ожидать, что в несколько измененном виде будет воспроизводиться весь набор проблем, традиционно порождаемых моделью W; если концентрированная (т. е. банки контролируют блокхолдеры), то можно ожидать, что в несколько измененном виде будет воспроизводиться весь набор проблем, традиционно порождаемых моделью В.

[20] The Control of Corporate Europe. Ed. by Barca, F., and M. Becht. Oxford: Oxford University Press, European Corporate Governance Network, 2001.

[21] В частности, такая позиция нашла отражение в некоторых предложениях Европейской комиссии. См., например: European Commission. Modernising Company Law and Enhancing Corporate Governance in the European Union — A Plan to Move Forward. Communication from the Commission to the Council and the European Parliament. 2003, 284 (01).

[22] Капелюшников Р. Собственность и контроль в российской промышленности // Вопросы экономики. 2002. № 12.

[23] Долгопятова Т. Г. Становление корпоративного сектора и эволюция акционерной собственности. М.: Высшая школа экономики, 2003 (препринт).

[24] Существуют теоретические работы, которые показывают, что в определенном институциональном контексте (прежде всего — при слабой защищенности прав собственности) формирование коалиции из нескольких крупных владельцев может быть более эффективным, чем сосредоточение преобладающей части собственности в руках одного крупнейшего держателя. Объясняется это тем, что коалиция из участников, обладающих сопоставимыми пакетами акций, способна успешнее ограничивать экспроприирующее поведение друг друга. Другое потенциальное преимущество подобной конфигурации собственности состоит во взаимодополняемости опыта, компетенции и социального капитала, имеющихся у членов коалиции. Говоря иначе, при определенных условиях коалиция из нескольких крупных собственников может становиться оптимальной, позволяя минимизировать совокупные издержки, связанные с оппортунизмом как наемных менеджеров, так и мажоритарных собственников. Она оказывается способна обеспечить эффективный мониторинг за поведением, с одной стороны, менеджеров и, с другой стороны, собственных членов. В результате такая более сбалансированная, менее асимметричная конфигурация собственности может способствовать максимизации рыночной стоимости компании. См.: Bennedsen, M., and D. Wolfenzon. “The Balance Power in Closely Held Corporations”. — Journal of Financial Economics, 58 (2000): 1–2; Dyck I. J. A. Ownership structure, legal protection and corporate governance. Harvard Business School, 2000, mimeo.